令和6年度市・県民税からの定額減税について

更新日:2024年7月1日

制度の概要

※本ページの掲載内容は、現在公表されている情報に基づいたものです。国から新たな情報が公表された際は随時更新いたします。

令和6年度税制改正において、賃金上昇が物価高に追いついていない国民の負担を緩和し、物価上昇を十分に超える持続的な賃上げが行われる経済の実現を目指す観点から、令和6年分の所得税および令和6年度の個人市民税・県民税の定額減税を実施することが決定されました。

所得税の定額減税については、![]() 国税庁ホームページ定額減税特設サイト(外部サイト)をご覧ください。

国税庁ホームページ定額減税特設サイト(外部サイト)をご覧ください。

対象者

令和6年度の個人市民税・県民税所得割の納税義務者のうち、令和5年分の合計所得金額が1,805万円以下の方

(給与所得のみの方は、給与収入額が2,000万円以下の場合に定額減税の対象となります。)

以下のいずれかに該当する方は定額減税の対象外となります。

- 令和6年度の個人市民税・県民税が非課税(森林環境税のみ課税される方も含む)である

- 令和6年度の個人市民税・県民税が均等割のみ課税されている

- 事務所・事業所または家屋敷にかかる税のみ課税されている

- 令和5年分の合計所得金額が1,805万円を超える

所得割・均等割については下記ページをご覧ください。 ![]() 市民税・県民税・森林環境税について(内部リンク)

市民税・県民税・森林環境税について(内部リンク)

算出方法

納税者の個人市民税・県民税の税額控除後の所得割額から、下記の金額の合計額を減税します。

算出した減税額が所得割額を上回る場合は、所得割額が減税の限度額となります。均等割額からは減税されません。

- 本人:1万円

- 控除対象配偶者及び扶養親族(国外居住者を除く):1人につき1万円

★減税額上限が所得割額を上回る場合には、調整給付金の支給が予定されています。

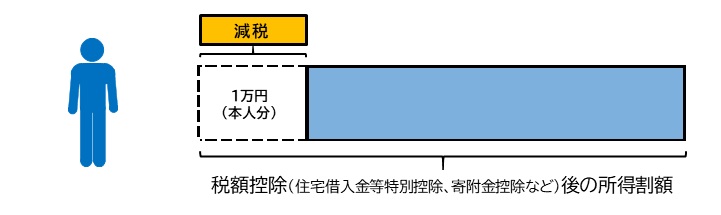

例1:控除対象配偶者や扶養親族がいない場合

減税額上限:1万円(本人分)

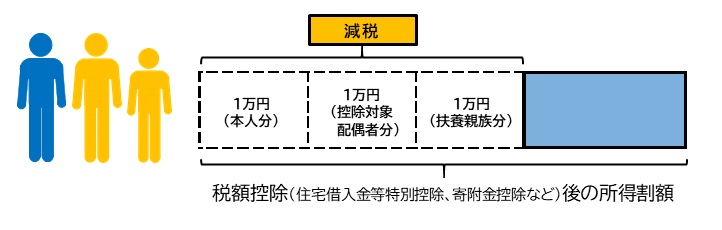

例2:控除対象配偶者と子ども1人を扶養している場合

減税額上限:1万円(本人分)+2万円(2人分)=3万円

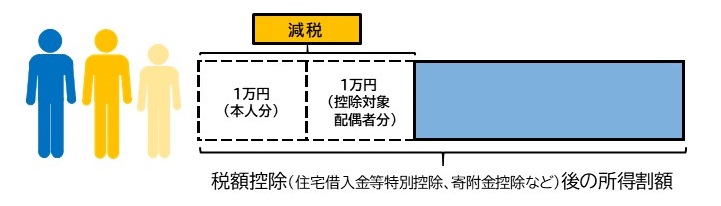

例3:控除対象配偶者と国外居住者の子ども1人を扶養している場合

減税額上限:1万円(本人分)+1万円(1人分)=2万円 ※国外居住者は定額減税の対象にはなりません。

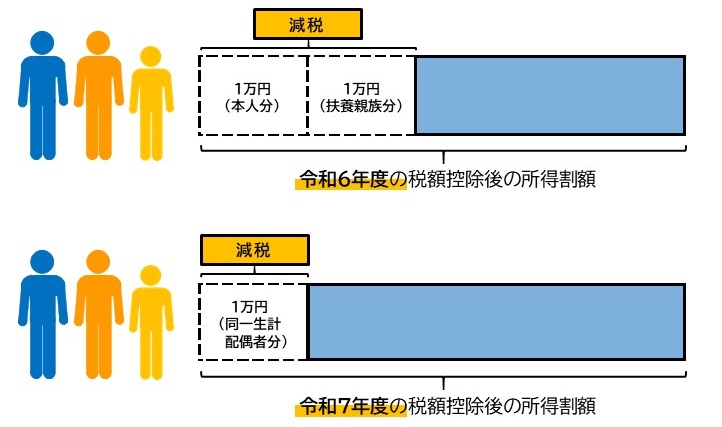

例4:納税義務者の前年の合計所得が1,000万円以上であり、同一生計配偶者と子ども1人を扶養している場合

前年の合計所得が1,000万円以上である納税義務者の同一生計配偶者については、令和6年度の個人市民税・県民税の定額減税における扶養親族等の算定の対象にはなりませんが、令和6年中に当該配偶者を有する場合は、令和7年度の個人市民税・県民税から1万円が減税されます。

実施方法

減税の実施方法は、市民税・県民税の納付方法により異なります。なお、申告等により税額が変更になった場合は、この限りではありません。

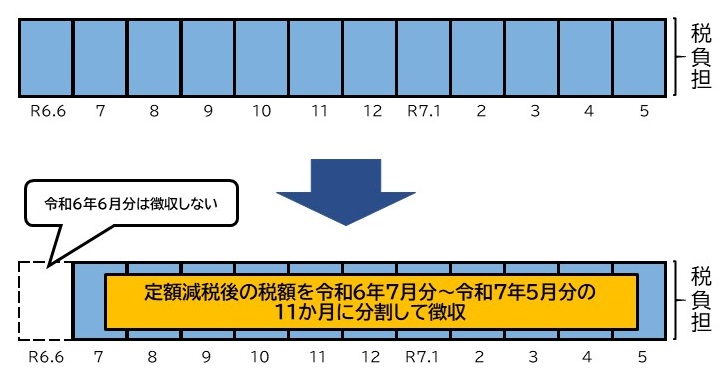

給与からの特別徴収

令和6年6月分は徴収せず、定額減税後の金額を令和6年7月分から令和7年5月分の11か月に分割して徴収します。(100円未満の端数については令和6年7月分から徴収します。)

★定額減税の対象にならない方については、例年通り令和6年6月分から徴収します。

★定額減税により所得割額が0円となる方については、均等割額・森林環境税を11か月に分割せず、令和6年7月分から全額徴収します。

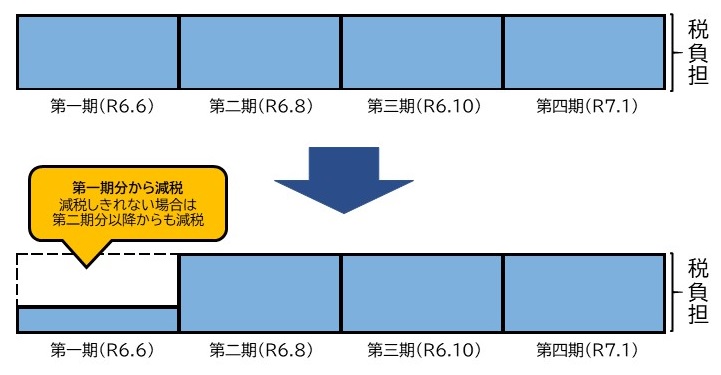

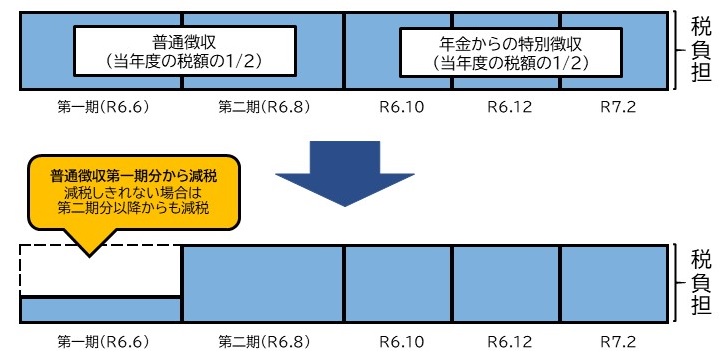

普通徴収

定額減税「前」の税額をもとに算出した第一期分(令和6年6月分)の税額から減税します。第一期分から減税しきれない場合は、第二期分(令和6年8月分)以降の税額から順次減税します。

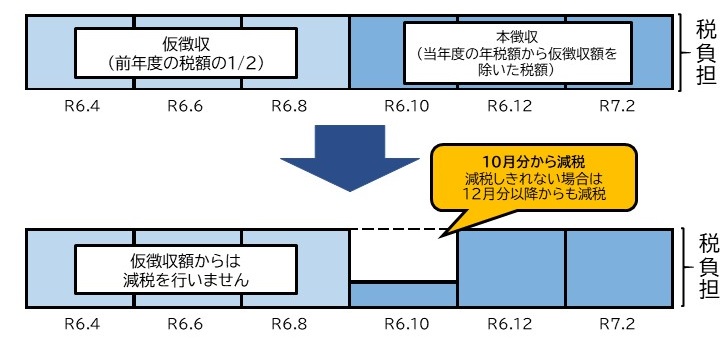

年金からの特別徴収

定額減税「前」の税額をもとに算出した令和6年10月分の特別徴収税額から減税し、減税しきれない場合は令和6年12月分以降の特別徴収税額から順次減税します。

★令和6年度から新たに年金からの特別徴収が開始される方は、普通徴収の方法による減税を実施し、普通徴収第一期および第二期から減税しきれない場合は、令和6年10月分以降の年金からの特別徴収税額から順次減税します。

年金からの特別徴収について、詳細は下記ページをご覧ください。![]() 65歳以上の公的年金受給者で市民税・県民税を納めている方へ(内部リンク)

65歳以上の公的年金受給者で市民税・県民税を納めている方へ(内部リンク)

税額通知での確認方法

定額減税対象の場合、税額の通知書に下記のとおり記載しています。

個人住民税減税控除済額○○○円、控除外額○○○円

記載がない場合は、定額減税の対象ではありません。

「控除外額」は市民税・県民税から減税しきれなかった金額です。所得税の減税しきれなかった金額と合算し、1万円単位で切上げした額を後日調整給付します。詳細は、下記ページをご覧ください。

定額減税しきれないと見込まれる方への給付金(定額減税調整給付金)

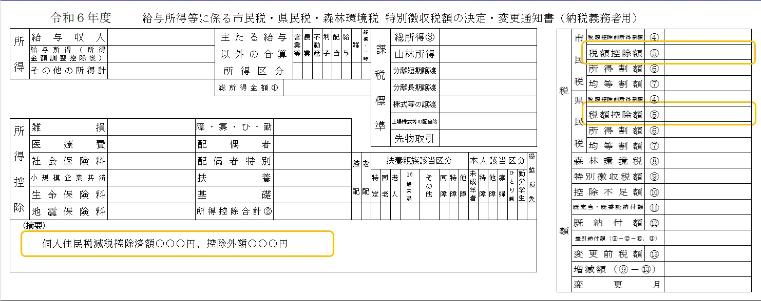

給与からの特別徴収

「給与所得等に係る市民税・県民税・森林環境税 特別徴収税額の決定(変更)通知書(納税義務者用)」の「摘要」欄に記載しています。

また、「税額控除額(5)」の欄に他の税額控除額と合算して表示しています。

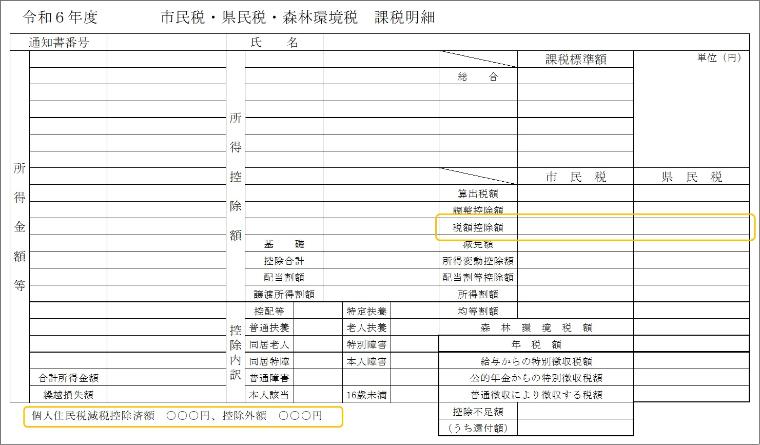

普通徴収及び年金からの特別徴収

「市民税・県民税・森林環境税 納税通知書 兼 決定通知書」の2ページ目、「課税明細」左下に記載しています。

また、「税額控除額」の欄に他の税額控除額と合算して表示しています。

各種算定への影響について

下記事項については定額減税前の所得割額で算定するため、定額減税による影響はありません。

- ふるさと納税の特例控除額の控除上限額

- 年金からの特別徴収の翌年度仮徴収税額(令和7年4月、6月、8月分の年金からの特別徴収税額)

調整給付について

調整給付については、下記ページをご覧ください。

定額減税しきれないと見込まれる方への給付金(定額減税調整給付金)

関連情報

問合せ

鶴岡市役所 課税課 市民税係

〒997-8601 鶴岡市馬場町9番25号

電話:0235-35-1163(直通)

PDF形式のファイルを開くには、Adobe Reader(旧Adobe Acrobat Reader)が必要です。

お持ちでない方は、Adobe社から無償でダウンロードできます。

![]() Adobe Readerのダウンロードページへ

Adobe Readerのダウンロードページへ

お問合わせ

メールでの回答が必要な場合は、住所・氏名・電話番号を明記してください。

鶴岡市役所 課税課

〒997-8601 山形県鶴岡市馬場町9番25号

電話:0235-35-1176

FAX:0235-24-9071